Неформальная занятость — официально незарегистрированная трудовая деятельность, которая предполагает отсутствие юридического оформления отношений найма или факта самостоятельного обеспечения работой. Неформальная занятость выступает как работа по устной договоренности у юридических или физических лиц либо как незарегистрированное предпринимательство.

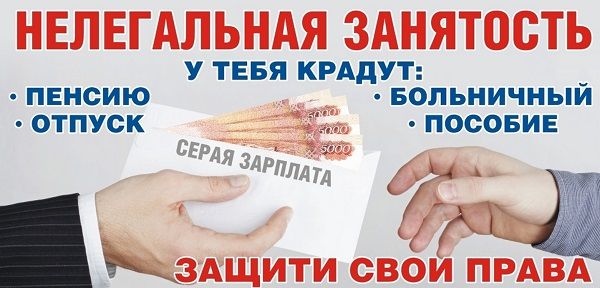

Работники неформального сектора получают финансовое преимущество в виде того, что неуплаченные налоги остаются у них, но при этом сталкиваются с ущемлением своих социальных и трудовых прав. Соглашаясь работать неформально, работник рискует: получать заниженную оплату труда; не получить заработную плату в случае любого конфликта с работодателем; не получить отпускные или вовсе не пойти в отпуск; не получить оплату листка нетрудоспособности; полностью лишиться социальных гарантий, предусмотренных трудовым договором; получить отказ в расследовании несчастного случая на производстве; не получить расчет при увольнении и др.

При неформальной занятости государство, а как следствие и общество, теряет часть налогов, которую могли бы платить работники и их работодатели при наличии официального оформления трудовых отношений.

Методы снижения неформальной занятости:

- проверки контрольно-надзорных органов

- информационно-разъяснительная работа с работодателями и работниками

- заключение коллективных договоров в организациях.

Органами местного самоуправления принимаются меры, направленные на снижение неформальной занятости:

легализация заработной платы

эффективная занятость населения

контроль за состоянием локальных рынков труда.

Если установлен факт неофициального трудоустройства, для работодателя предусмотрена довольна серьезная ответственность: административная – статьёй 5.27 Кодекса РФ об административных правонарушениях, уголовная – статьёй 199.1 УК РФ.

Санкции Уголовного кодекса РФ предусматривают не только наложение штрафа на налогового агента, но и принудительные работы, лишение свободы с лишением права занимать определенные должности. В соответствии со статьей 123 Налогового кодекса РФ неправомерное неудержание или неперечисление в установленный Налоговым кодексом срок сумм налога на доходы физических лиц, подлежащего удержанию и перечислению налоговым агентом, влечет взыскание штрафа с работодателя в размере 20 процентов от суммы, подлежащей удержанию и (или) перечислению.

Для работника, который официально не трудоустроен либо трудовой договор с ним оформлен, но работник получает основную сумму зарплаты в конверте («серая зарплата»), так же предусмотрена налоговая ответственность в соответствии со статьей 122 Налогового кодекса РФ: неуплата или неполная уплата сумм налога в результате занижения налоговой базы, иного неправильного исчисления налога или других неправомерных действий (бездействия) влечет взыскание штрафа в размере 20 процентов от неуплаченной суммы налога.